امروزه، درحالیکه اکثر بانکها و مؤسسات اعتباری تمرکز خود را بر بهبود خدمات بانکداری موبایلی معطوف کردهاند، تحقیقی علمی نشان میدهد که تجربهٔ کاربری در اپلیکیشنهای موبایل عاملی تعیین کننده در کاربرد این اپلیکیشنها است.

به گزارش بانکینا، جامعترین تحقیقی که در این زمینه تا به حال انجام شده، نشان میدهد بین طراحی اپلیکیشنهای موبایل بانک، تجربهٔ کاربری و مقدار استفادهٔ کاربران از آنها رابطهای وجود دارد. در ادامه راهکارهایی برای بانکها و مؤسسات اعتباری ارائه میدهیم تا اپلیکیشنهای بانکداری دیجیتال خود را بهبود بخشند.

امروزه، درحالیکه اکثر بانکها و مؤسسات اعتباری تمرکز خود را بر بهبود خدمات بانکداری موبایلی تخصیص دادهاند، تحقیقی از شرکت تحقیقاتی فوتوریون (Futurion)-فعال در زمینهٔ فینتک و بازرگانی دیجیتال نشان میدهد که شاخص طراحی و تجربهٔ کاربری در اپلیکیشنهای موبایل عاملی تعیین کننده در کاربرد این اپلیکیشنها است. شرکت مایتک (Mitek) در گزارشی در سال ۲۰۱۶ به نام «معیار سپردهگذاری موبایل» به تجزیه و تحلیل تجربههای کاربری، الگوهای کاربری و سازگاری کاربران با اپلیکیشنهای ۱۵ تا از بهترین مؤسسات مالی ایالات متحدهٔ آمریکا پرداخته است.

به نقل از جیم وَن دایک، مدیر عامل فوتوریون، «بانکداری موبایلی یکی از قویترین گزینههای در دسترس مؤسسات مالی برای افزایش وفاداری مشتریان و به کارگیری تمام خدمات موبایلی برای انتقال تراکنشهای روزمره به بیرون از شعبهها میباشد. هر موسسهٔ مالی که بخواهد در دور رقابتها بماند باید برای مشتریهای خود اپلیکیشنهای موبایل راحت، رایگان و بدون محدودیتهای غیر منطقی تهیهکند.»

از نتایج مهم این تحقیق میتوان به موارد زیر اشاره کرد:

- تجربههای کاربری بسیار متفاوتی میان مؤسسات مختلف وجود دارد.

- امتیاز تجربهٔ کاربری اپلیکیشنهای موبایل بانک نسبت مستقیمی با سازگاری، کاربرد و رشد آنها دارد.

- راههای مشخصی برای بهبود تجربهٔ کاربری موبایل بانک وجود دارد که به رشد چشمگیری منجر میشود.

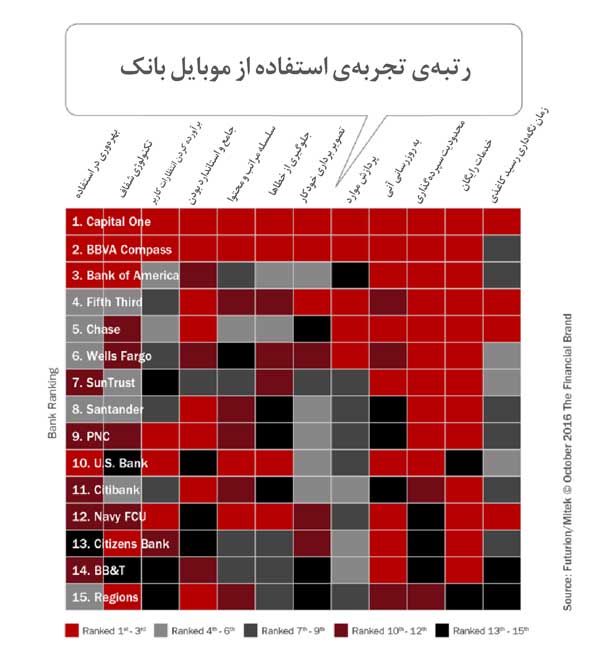

- اپلیکیشن موبایل بانک Capital One به عنوان تهیه کنندهٔ بهترین تجربهٔ کاربری ارزیابی شده و بعد از آن BBVA Compass، Bank of America، Fifth Third Bank و Chase به عنوان برترین بانکهایی که از انتظارات مشتریانشان هم در اپلیکشن موبایل بانکِ خود فراتر رفتهاند میتوان نام برد.

چرا موبایل بانکها بهرهوری لازم را ندارند؟

اکثر تحقیقات نشان میدهند که کاربرد اپلیکیشنهای موبایل بانک بیشتر متمرکز روی ویژگی استعلام حساب میباشد تا ویژگیهای دیگر. برای مثال، اگرچه هم مشتریان هم مؤسسات مالی از استفاده از موبایل بانک سود میبرند – فقط ۴ نفر از هر ۱۰ مشتری بانکها از این اپلیکیشنها استفاده میکنند و تنها ۵۳% از آنها کاربران فعال هستند.

دلیل کلیدی عدم استفادهٔ کاربران از این اپلیکیشنها تجربهٔ کاربری و سیاستهای مربوط به آن میباشد که اگر بخواهیم شاهد رشد چشمگیری در استفاده از اپلیکیشنهای موبایل بانک باشیم نیاز به بهبود آنها داریم.

بر اساس این گزارش، نزدیک به سه چهارم نصب و کاربری اپلیکشنهای موبایل بانکِ مؤسسات مختلف را میتوان با معیار تجربهٔ کاربری اپلیکیشن آنها پیشبینی کرد.

به نقل از این گزارش، «کاربرد این اپلیکیشنها ایجاد دسترسی سریعتر، راحتتر و امنتر برای مشتریها به پولشان میباشد، شما نمیتوانید یک تجربهٔ کاربری درجه دو را برای آنها مارکتینگ کنید.»

ردهبندی اپلیکیشنهای موبایلبانک

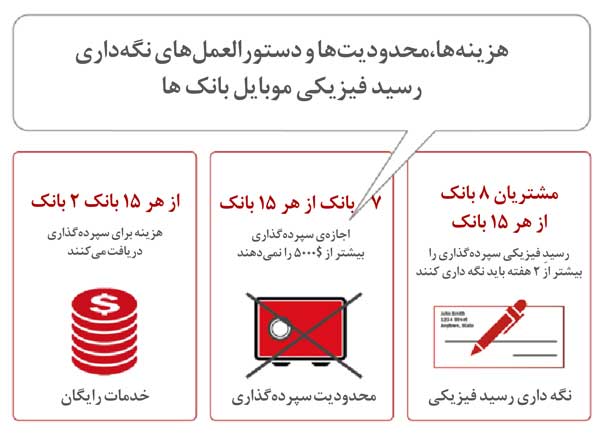

در این تحقیق، ۹ امتیاز اوّل تخصیص دادهشده است به تجربهٔ کاربری نشان دهندهٔ راحتی مشتری در پیدا کردن یک ویژگی خاص بر روی اپلیکیشن، موفقیت کاربر به دسترسی به راهنما در هر مرحله یا اینکه چقدر راحت توانسته به ویژگی تصویر برداری خودکار دسترسی پیدا کند یا از آن استفاده کند. موارد دیگری که مورد ارزیابی قرار گرفتهاند میتوان به اینکه آیا مشتریان محدودهٔ کمتری در سپردهگذاری در موبایل بانک نسبت به خودپردازها دارند و اینکه آیا از مشتریان خواسته شده که رسید فیزیکی سپردهگذاری را زمان طولانیای (مثلاً ۳۰ روز) نگه دارند اشاره کرد. این سیاستها باعث بیاعتمادی به موبایل بانک و هراس از استفاده از آنها نسبت به شعبههای اصلی بانک میشود.

نمودار زیر ۱۵ بانکی که بیشترین امتیاز را در معیارهای تجربهٔ کاربری کسب کردهاند را نشان میدهد.

این تحقیق نشان داد که رتبهٔ هر بانک در ارزیابی تجربهٔ کاربری رابطهٔ نزدیکی با میزان موفقیت آنها در جذب مشتری، سطح فعالیت مشتریان و رشد تعداد مشتریان دارد. در واقع حدود سه چهارم میزان استفاده از موبایل بانک مؤسسات مالی و سپردهگذاری داخل اپلیکیشن موبایل آنها را میتوان با میزان تجربهٔ مشتری (CX) پیش بینی کرد.

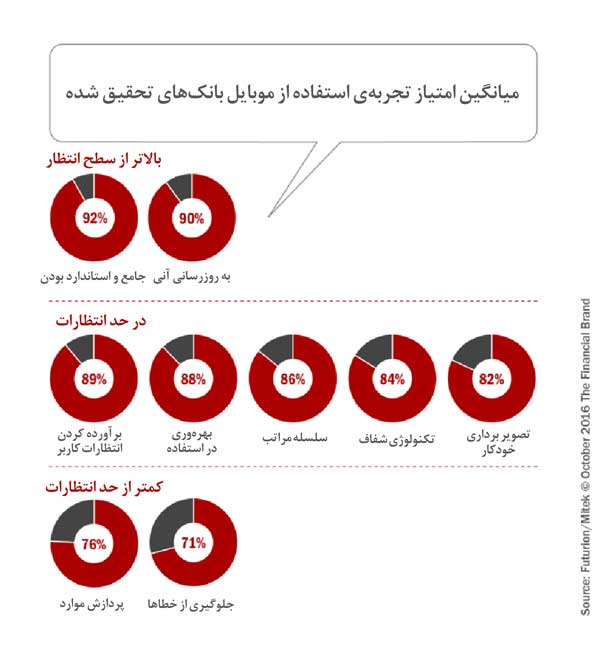

بهبود بخشیدن تجربهٔ کاربری موبایل

همانطورکه انتظار میرود، تمرکز بر روی قسمتهایی از برنامه که در تجربهٔ کاربری ضعف دارند بهترین راه پیش روی هر موسسهٔ مالی برای بهبود کاربری اپلیکیشن موبایل بانک خود است. این مسئله در بازار نیز مشهود است، چرا که تمام برنامههای مشابهی که در فروشگاهها هستند تجربهٔ یکسانی را ارائه نمیکنند.

برای مثال، بانک یا موسسهٔ اعتباری که سعی بر تشویقِ مشتریان به سپردهگذاری از طریقِ موبایل بانک دارد، به جای تمرکز بر قسمتهایی که سازمان انتظاراتش برآورده شده، باید سعی بر طراحی پیامهای خطای قابل درک برای کاربران در صورت بروز مشکل هنگام سپردهگذاری کند.

حذف تجربیات منفی کاربری

یکی از یافتههای کلی این تحقیق ادعا میکند که بانک همچنان به برنامههای بانکداری موبایل خود به عنوان فرصتهایی برای کاهش هزینههای خود نگاه میکند به جای اینکه به عنوان راهی برای بهبود تجربهٔ دیجیتال مشتریان خود نگاه کند. همچنین این تحقیق نشان داد که دوتا از بانکها حتی فراتر رفتهاند و سپردهگذاری از طریق موبایل را به عنوان منبع درآمد دیدهاند و برای این خدمات از مشتریان هزینه دریافت میکنند. این کار بر روی میزان استفادهٔ مشتریان از موبایل بانک آنها تأثیر دارد.

همچنین، دستورالعمل بانکها برای اینکه چه مدت مشتریان کپیهای کاغذی رسیدهای واریز را پیش خود نگه دارند و همچنین تا سقف چه مقدار سپردهگذاری میتوانند کنند متفاوت بود. بانک Capital One که در مقام اول قرار دارد تا سقفِ ۱۰,۰۰۰$ امکانِ سپردهگذاری میدهد (چه برای کاربرانِ جدید و چه برای کاربرانِ فعال) در حالی که BB&T فقط تا سقفِ ۵۰۰$ برای کاربرانِ جدید و ۵۰۰۰$ برای کاربرانِ فعال اجازه سپردهگذاری میدهد.

از آنجایی که سپردهگذاری از طریقِ موبایل در رقابت با شعبهها و خودپردازهایی است که محدودیتِ سپردهگذاری ندارند، این امر در کارایی این برنامهها تأثیر میگذارد. در تجربهٔ شخصی من، حساب شخصی من در Wells Fargo محدودهٔ سپردهگذاری بسیار بیشتری نسبت به حساب بانکی کاری من در PNC دارد. با توجه به اینکه حجم و دفعات درسترسی به حساب کاری من بسیار بیشتر از حساب شخصیم هست تأثیر این محدویت در تجربهٔ کاربری بسیار بیشتر نمایان میشود.

بهترین راهکارها برای جذب کاربرانِ موبایل بانک

در یک نگاه اجمالی، این تحقیق نشان داد که سرمایهگذاری در زمینهٔ تجربهٔ کاربری باید همسطح با تمام زمینههای دیگر در افزایش تعداد مشتریان و سازگاری مشتریان پیشرود. با این حال، بررسی ملاحظات غیرفعالترین کاربران موبایل بانک به پیدا کردن کاستیها و نقطه ضعفهای اپلیکیشن کمک میکند.

به نقل از این گزارش «مشتریان باید بدانند چه ویژگیهایی نرمافزار شما دارد و روش استفاده از آنها را یاد بگیرند برای همین از کانالهای ارتباطیِ سنتی مانند متصدیان شعبه و تماس تلفنی اطلاعات کسب میکنند. اگر متصدیان با سیاستهای استفاده از آن آشنایی نداشته باشند و یا بهخاطر کاهش مراجعه به شعبهها با این اپلیکیشنها میانهٔ خوبی نداشته باشند، مشتریان درمورد استفاده از خدمات موبایل بانک شما دودل میشوند.»

منبع: شرکت تجارت الکترونیکی ارتباط فردا