بانکها برای ارائه یک تجربه مطلوب در بانکداری دیجیتالی، باید به سراغ استفاده از کلان دادهها، فناوریهای نوین، یک چشمانداز ۳۶۰ درجه از مشتری، تعاملات شخصی شده و تحلیلهای پیشرفته بروند.

به گزارش بانکینا، در جدیدترین نظرسنجی رضایت مشتری موسسه JD Power که در آن، بزرگترین و دیجیتالترین بانکها، بالاترین امتیازها را در حوزه رضایتمندی مشتریان از خدمات آنلاین، موبایل و خودپردازها به دست آوردهاند، تأثیر فناوریهای دیجیتال بر رضایتمندی مشتری، به خوبی بروز و نمود یافته است. بر اساس این گزارش، شش بانک بزرگ (بانک آمریکا، سیتی گروپ، جی پی مورگان چیس، پیان سی، یو.اس بانکورپ و ولز فارگو) برای نخستین بار توانستهاند به یُمن این رتبهبندی دیجیتال، در رضایتمندی کلی مشتریان حائز جایگاه نخست شوند.

البته تبدیل شدن به یک بانک دیجیتال فراتر از آن چیزی است که چشم مشتریان میبیند و انگشت آنها لمس میکند. بانکها برای ارائه یک تجربه مطلوب، باید به سراغ استفاده از کلان دادهها، فناوریهای نوین، یک چشمانداز ۳۶۰ درجه از مشتری، تعاملات شخصی شده و تحلیلهای پیشرفته بروند.

بن رابینسون (Ben Robinson) مدیر ارشد بازاریابی شرکت تمنوس (Temenos) میگوید این کافی نیست که بانکها با استفاده از یک سری اپلیکیشن خوش نقش و نگار که مشکلات سیستمهای وصله پینه شده را مخفی میکند، نظر مشتریان را به خود جلب نمایند. وی بر این باور است که بانکها برای تبدیل ابتکار و نوآوری به «رضایت مشتری»، باید ضرورتهای اولیه را مدیریت کنند.

تبدیل شدن به یک بانک دیجیتال

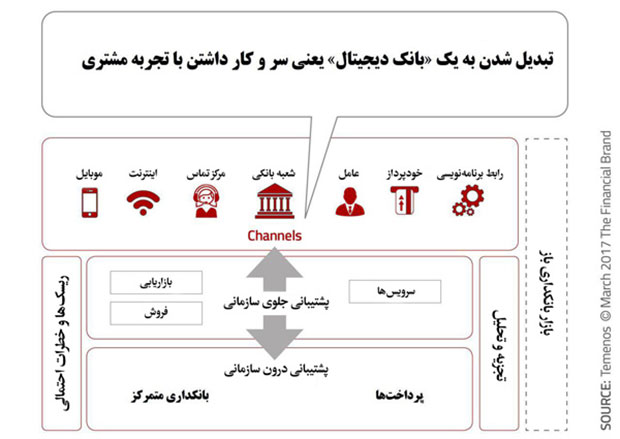

یک بانک سنتی میتواند با تبدیل شدن به بانک دیجیتال، از یک ارائهدهنده واکنشپذیر کالا به یک مشاور مالی کنشگرا تبدیل شود. با دیجیتالی شدن روند امور و به دنبال آن بلادرنگ شدن فعالیتها و نیز با بهرهگیری از تعاملات زمینهمند و اهمیت ویژه قائل شدن برای منافع مشتری، نهادهای مالی میتوانند خدمات درونسازمانی خود را با سرویسهای ارائه شده از سوی طرفهای خارج از سازمان در هم بیامیزند. طبق تعریف، بانکهای دیجیتال به بانکهایی اطلاق میشود که چالاکتر بوده و به درخواستها واکنش آنی نشان میدهند؛ و اینها به نوبه خود افزایش درآمد و کاهش هزینهها را به همراه دارد.

تمنوس در گزارش خود با عنوان Digital Banking میگوید یک بانک دیجیتال، تجربه مشتری را به صورت زمینهمند و آنی به او ارائه مینماید که این امر باعث میشود سفر مشتری دگرگون شود. تبدیل شدن به یک بانک دیجیتال یعنی ارائه یک تجربه مشتری جذاب و مرتبط از طریق یک معماری باز، یکپارچه و انعطافپذیر.

به طور خلاصه، تمنوس معتقد است یک راه حل بانکداری دیجیتال دارای این شرایط است:

- ارائه خدمات در هر زمان، هر جا و در هر کانال بانکداری: بانکداری با محوریت قرار دادن مشتری.

- بانکداری فراتر از مرزها: چیزی بیش از ارائه محصولات سنتی، استفاده از دادههای مشتری برای تبدیل شدن به یک مشاور مجازی.

- زمینهمندی: استفاده از بینشهای مشتری و تحلیلهای پیشرفته جهت ارائه فعالانه راه حلهای شخصی.

بیش از یک اپلیکیشن خوشنما!

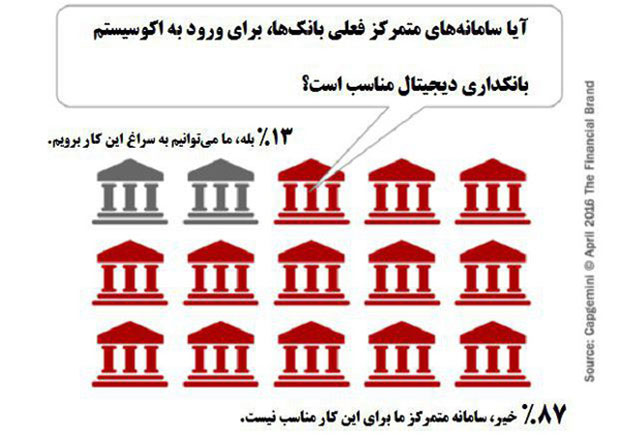

سرمایهگذاری اولیه برای ارائه اپلیکیشنهای بهتر و قویتر در حوزه بانکداری دیجیتال، باعث شده در اولویتبندی کانالها از دیدگاه مشتریان تغییراتی به وجود آید. بانک جهانی در گزارش CapGemini 2016 خود مدعی است در سال ۲۰۱۶ بالغبر ۳۳ درصد تعاملات مشتریها به صورت دیجیتال بوده و حال آن که این رقم در سال ۲۰۱۴ فقط ۲۲ درصد گزارش شده است. متاسفانه سامانههای متمرکز بهروز نشده، استانداردهای سیستمهای مالی را پیچیدهتر کرده و این موضوع، ناتوانی در فراهمآوری یک تجربه دیجیتال بلادرنگ را به دنبال داشته است. در گزارش فاین اکسترا (Finextra) آمده است که ۸۷ درصد سازمانها معتقدند سامانه متمرکز آنها نمیتواند پا به پای رویدادهای روز پیش برود. ۸۰ درصد نیز گفتهاند امیدوارند در پنج سال آینده جایگزینی برای سامانههای متمرکز خود بیابند.

بنا به گفته تمنوس، دیگر چالشها و موانع موجود بر سر راه تبدیل شدن به یک بانک دیجیتال عبارت است از:

- انباشتگی دادهها و هزینههای بالا نگهداری تجهیزات IT

- هزینههای تسلیمی مربوط به منابع و صرف تمرکز فکری

- زمان طولانی بازگشت سرمایه در پروژههای اصلی تحول

- بازگشت سرمایه اندک در سرمایهگذاریهای اولیه

- تأثیرگذاری کمرنگ بازیگران عرصه فینتک تا به امروز

- راه حلهای اثبات نشده

از نظر بسیاری از سازمانها، بهترین راه حل عبارت است از پیادهسازی فرایند دیجیتالی در چند مرحله.

۱۰ پیشنیاز یک بانک دیجیتال

تمنوس فهرستی از ۱۰ پیشنیاز برای تبدیل شدن به یک بانک دیجیتال ارائه کرده است. تمنوس با اشاره به این که بدون شک برای دیجیتالی شدن کامل یک سازمان مؤلفههای فراوانی حضور و دخالت دارند، میگوید بسیاری از این پیشنیازها، به وضعیت سامانههای متمرکز بهروز بستگی دارد ولی مواردی که در ادامه بیان میشود، مؤلفههای ضروری و اصلی برای نیل به این هدف به شمار میآید:

۱. یک استراتژی مبتنی بر دیجیتال (Digital First) که (با هدف حضور در کانالهای نوظهور و روی آوردن به شیوههای جدید ارتباطی) فضایی فراتر از دستگاههای همراه و آنلاین را تحت پوشش خود میگیرد. توانایی ارائه خدمات در هر زمان، هر جا و در هر دستگاه بانکداری، پدیدآورنده یک استراتژی یکپارچه است که امکان انتقال بدون وقفه بین دستگاهها را ممکن میسازد.

۲. یک تجربهٔ تحلیل-محور برای مشتریها که از راه حلهای زمینهمند و شخصی شده پشتیبانی میکند. با توجه به بینشهایی که در کل سازمان جریان مییابد و به تمام دستگاههای مورد استفاده مشتریان نیز میرسد، این تحلیلها قادر است از توسعه محصول در آینده نیز حمایت به عمل آورد.

۳. یک دیدگاه مشتری محور که ارائهدهنده یک تجربه بدون وقفه و نیز یک چشمانداز یکپارچه از امور مالی میباشد.

۴. پردازش مستقیم و سریع تراکنشها که به تکمیل فوری (Instant Fulfillment) میانجامد.

۵. توانایی پشتیبانی از بانکداری باز (Open Banking) شامل ارائه محصولات و خدماتی که توسط طرفهای خارج از سازمان توسعه یافته است. یک استراتژی API قدرتمند، کلید اصلی برای تبدیل شدن به بانک محبوب مشتری – که بهترین خدمات موجود در بازار را عرضه میکند – به شمار میرود.

۶. معماری باز که میتواند کاهش هزینهها و ریسک عملیاتی را به دنبال داشته باشد: یک راه حل دیجیتال کاملاً یکپارچه و خودکار که مانع از دوباره کاری شده و انجام دستی کارها را حذف مینماید.

۷. راه حلهای قابل ارتقاء در کل سازمان که فرایندهای درون و برونسازمانی را در قالب یک راه حل یکپارچهٔ بدون وقفه، با یکدیگر ترکیب میکند. با توجه به تفاوتهای موجود در چرخههای نوآوری، راه حلها باید به طور مستقل از یکدیگر به راحتی ارتقاء پذیر باشند.

۸. توسعه چابک (Agile Development) که با آن میتوان محصولات و خدمات را تقریباً به صورت سریع به بازار عرضه کرد. با توجه به تغییرات رگولاتوری از یک سو و نیز مطلوب بودن افزایش شخصیسازی برای مشتری از سوی دیگر، این نوع توسعه اهمیت فراوانی دارد.

۹. با توجه به افزایش حجم دادهها، مقیاسپذیری راه حلها کاملاً ضروری است. بنا به گفت تمنوس، در ده سال آینده، بانکها باید برای افزایش صد برابری تعداد تراکنشها و درخواستهای ارائه شده از سوی پلتفرمهای بانکیشان برنامهریزی کنند.

۱۰. به منظور ارائه خدمات مقیاسپذیر، کاهش هزینههای پردازش و نیز پشتیبانی از استانداردهای امنیتی رو به رشد، راه حلهای مبتنی بر ابر موردنیاز خواهد بود.

از ۵۰ سال پیش تا امروز

اغلب مراکز مالی از فناوریهایی که قدمت آنها به ۵۰ سال پیش میرسد استفاده میکنند. در بیشتر موارد، تنها تفاوت موجود این است که ما دسترسی به این سیستمها را از طریق ابزارهای دیجیتال فعلی ممکن میسازیم! واضح است که این راه به موفقیت ختم نمیشود.

کریس اسکینر (Chris Skinner) آیندهپژوه نامدار صنعت مالی و نویسنده کتاب Digital Bank: Strategies to Launch or Become a Digital Bank میگوید دیجیتال یک کانال یا رویکرد نیست، بلکه پایه و اساس بانکداری جدید به شمار میرود.

بانکهای جدید به یک زیرساخت دیجیتال مشترک که از کل سازمان پشتیبانی میکند نیاز دارند. وی میگوید ما درباره اصلاح و بازسازی بانکها سخن میگوییم که این امر شامل بازاندیشی و تجدید نظر در تمام فرایندها، ساختارها و عملیات مورد استفاده در سازمانهاست.

این موضوع، بانکها را به نهادهایی مشتری محور (و نه منفعت طلب) بدیل میکند که در فرمتهای جدید یعنی شبکههای اجتماعی باب گفتگو با مشتریها را میگشایند. اکنون زمان حضور در زمان حاضر و حرکت به سمت آینده فرا رسیده است.

منبع: شرکت تجارت الکترونیکی ارتباط فردا